どうも皆さん、KOZIです。

今週も世間では様々な出来事がありました。つばさの党へのガサ入れおよび逮捕、安芸高田市の石丸市長の都知事選立候補、維新が0歳児へ選挙権を公約などありましたが、私が特に危惧しているのが外国人の優遇施策および外国人犯罪です。私自身は保守系として活動しているので、日本国民を虐げ・外国に媚びる奴には断固として戦う所存です。当ブログでも専用の記事は出していませんが、状況が逼迫すれば出すこともありますのでご覧いただけますと幸いです。

それでは今週のマーケットを振返っていきましょう。

①市況データ

| OPEN | HIGH | LOW | CLOSE | 前週比 | |

| USD/JPY | 155.661 | 156.786 | 153.601 | 155.640 | -11.5 / 0.07% |

| EUR/JPY | 167.707 | 169.399 | 167.329 | 169.169 | 142.4 / 0.85% |

| EUR/USD | 1.07682 | 1.08949 | 1.07657 | 1.08670 | 99.7 / 0.93% |

| GBP/USD | 1.25112 | 1.27114 | 1.25092 | 1.26988 | 177.7 / 1.42% |

| ドル指数(USDX/DXY) | 105.307 | 105.458 | 104.080 | 104.497 | -81.7 / 0.78% |

| 10年債利回り(US10Y) | 4.490 | 4.534 | 4.313 | 4.422 | -0.078 / 1.73% |

| 日経平均 | 38211.61 | 38949.38 | 37969.58 | 38787.31 | 558.27 / 1.46% |

| NYダウ | 39591.28 | 40051.05 | 39371.92 | 40003.60 | 490.75 / 1.24% |

| S&P500 | 5233.08 | 5325.49 | 5211.16 | 5303.26 | 80.57 / 1.54% |

| WTI原油先物 | 78.02 | 79.81 | 76.72 | 79.46 | 1.33 / 1.70% |

| 金(US$/OZ) | 2359.97 | 2422.71 | 2332.31 | 2414.50 | 54.28 / 2.30% |

出典:TradeView(通貨レートはFXCM、株価指数/商品はTVC or Yahoo! finance)

②各種指標・イベント

今週の主な経済指標結果・要人発言

| 13 (Mon) |

重要な指標はなし ◇―――――◇―――――◇―――――◇―――――◇ 【米財務省 イエレン長官】 特定の国の状況にコメントするつもりはないが、各国が介入することは可能だ。より根本的な政策変更を伴わない限り、必ずしも機能するとは限らないが、介入を行うのであれば、ごくまれであるべきで、貿易相手国に伝達すべきと語った。 【FRB ジェファーソン副議長】 インフレを当局目標に下げるという点で進展が鈍化していることから、政策金利を現在のような景気抑制的な領域に維持することが適切だ。インフレ率が2%目標へと下がることを示すさらなる証拠を探し続けている。そうした証拠が得られるまで、政策金利を景気抑制的な領域にとどめておくことが適切だろう。政策当局者はそれぞれ多様な見解を持ち、それが議論を刺激し、最終的により良い政策につながる。ただそうした状況において、コミュニケーションを増やした場合、われわれの政策を巡る不透明感を減らすどころか、むしろ増やす恐れがある。多くの政策当局者が同時に発言し、互いの見解が一致しない場合、誤って解釈される可能性は特に深刻なものとなると述べた。 |

| 14 (Tue) |

英国 雇用者数 (前月比)(3月)>結果:-177K/予想:-215K/前回:-156K 英国 失業率 (3月)>結果:4.3%/予想:4.3%/前回:4.2% 英国 平均賃金(ボーナス含) (3月)>結果:5.7%/予想:5.3%/前回:5.7% ドイツ ZEW景気期待指数 (5月)>結果:47.1/予想:44.9/前回:42.9 EU圏 ZEW景況感指数 (5月)>結果:47.0/予想:46.1/前回:43.9 米国 生産者物価指数 (前月比) (4月)>結果:0.5%/予想:0.3%/前回:-0.1% 米国 コア生産者物価指数 (前月比) (4月)>結果:0.5%/予想:0.2%/前回:-0.1% ◇―――――◇―――――◇―――――◇―――――◇ 【FRB パウエル議長】 順調な道のりになるとは考えていなかったが、この間のインフレは誰の予想よりも高い水準だった。われわれは忍耐強くあるべきで、景気抑制的な政策がその効果を発揮するのを待つ必要があることが分かった。インフレ率が時間とともに2%に低下するとの確信を得るには、より長い時間がかかりそうだ。恐らく、より長期にわたってそのスタンスを維持するということだと語った。 |

| 15 (Wed) |

EU圏 国内総生産 (前年比)(Q1)>結果:0.4%/予想:0.4%/前回:0.1% EU圏 国内総生産 (前期比)>結果:0.3%/予想:0.3%/前回:-0.1% 米国 消費者物価指数 (前年比)(4月)>結果:3.4%/予想:3.4%/前回:3.5% 米国 消費者物価指数 (前月比)(4月)>結果:0.3%/予想:0.4%/前回:0.4% 米国 コア消費者物価指数 (前年比)(4月)>結果:3.6%/予想:3.6%/前回:3.8% 米国 コア消費者物価指数 (前月比)(4月)>結果:0.3%/予想:0.3%/前回:0.4% 米国 小売売上高 (前月比) (4月)>結果:0.0%/予想:0.4%/前回:0.6% 米国 コア小売売上高 (前月比) (4月)>結果:0.2%/予想:0.2%/前回:0.9% 米国 ニューヨーク連銀製造業景気指数 (5月)>結果:-15.60/予想:-9.90/前回:-14.30 ◇―――――◇―――――◇―――――◇―――――◇ 【ミネアポリス連銀 カシュカリ総裁】 私が考える最大の不確定要素は、金融政策が経済にどれほどの下方圧力をかけているかということだ。それは未知数であり、確かなことはわからない。そうであれば結論を急ぐ前に、基調的インフレの動向を見極めるまで、もう少し長くここにとどまっている必要があるのではないだろうかと語った。 【シカゴ連銀 グールズビー総裁】 前回より若干改善し、ほぼ予想通りだが、それでも昨年後半の水準よりは高いく、まだ改善の余地がある。ディスインフレの道筋は平たんではなく、住宅インフレを重要指標として注目していると語った。 |

| 16 (Thu) |

オーストラリア 雇用者数 (4月)>結果:38.5K/予想:22.4K/前回:-5.9K オーストラリア 失業率 (4月)>結果:4.1%/予想:3.9%/前回:3.9% 米国 新規失業保険申請件数>結果:222K/予想:219K/前回:232K 米国 フィラデルフィア連銀製造業景気指数 (5月)>結果:4.5/予想:7.7/前回:15.5 ◇―――――◇―――――◇―――――◇―――――◇ 【ニューヨーク連銀 ウィリアムズ総裁】 今、金融政策のスタンスを変える理由があることを示す指標は見当たらない。インフレ率が2%の目標に近づくというより強い確信が必要だが、近い将来にそれが得られるとは思わない。金融政策は景気抑制的であり、経済がより良いバランスになるのを助けているため、金融政策は良い状態にある。私の予想では、インフレ率は年末までに2%台前半になるだろう。2024年全体は2.5%程度となるかもしれないが、来年は2%に近づくだろうと語った。 【ドイツ連邦銀行 ナーゲル総裁】 ECBがまとめた金融政策運営の新たな枠組みにおける金利スプレッドの縮小は、金融機関に望ましくないインセンティブを与える可能性がある。現在の50bpから15bpに狭めることは、機会費用を削減し、市場からの資金調達を中央銀行へシフトさせるインセンティブを与え得ると述べた。 【ポルトガル中銀 センテノ総裁】 インフレ率2%の目標に適合する自然利子率が現在の金利水準を明らかに下回っていることを考えれば、しばらくの間は金融緩和が続くと予想すべきだ。急ではなく、緩やかであることが好ましい。われわれ皆も市場も、金利引き下げ期は6月に始まるという見通しを持っている。欧州のインフレ率は持続的に低下している。インフレ率が2%に近づいていることは重要であり、現実だと語った。 【フランス中銀 ビルロワドガロー総裁】 インフレに関する最近のデータは前向きな内容で、来年までにインフレ率を持続的に2%に戻すというECBの公約を裏付けている。恐らく極めて近いうちに利下げを開始できるだけの十分な自信がわれわれにはある。6月の次回会合で利下げを実施する可能性は、著しく高いと語った。 【リッチモンド連銀 バーキン総裁】 サプライチェーンの回復により財のインフレは著しく低下したとし、インフレ率を目標に戻すには米国の需要を少し減速させる必要がある。適切な方法で持続的に2%に達するには、もう少し時間がかかると思う。サービスではまだ多くの動きがあり、少し時間がかかりそうだ。われわれは正しい道のりを進んでいると確信していると述べた。 【国家経済会議(NEC) ブレイナード委員長】 われわれは過去から学んだ。米国で第2のチャイナ・ショックを起こしてはならない。中国はこれまでと同様の方法で、過剰生産能力に著しい投資を行い、人為的に低く価格設定された輸出品で世界の市場をあふれさせ、それを成長の原動力としている。最初のチャイナ・ショックにより何が起きたかをわれわれは目にしている。全米の工業都市が打撃を受けた。中国による不均衡な投資と輸出主導の成長モデルは米国そして世界の成長に悪影響を及ぼしていると語った。 |

| 17 (Fri) |

EU圏 消費者物価指数 (前年比)(4月)(Rev)>結果:2.4%/予想:2.4%/前回:2.4% EU圏 コア消費者物価指数 (前年比)(4月)(Rev)>結果:2.7%/予想:2.7%/前回:2.9% ◇―――――◇―――――◇―――――◇―――――◇ 【ECB シュナーベル理事】 現在のデータに基づくと、7月の利下げが妥当とは思われない。緩和を前倒しすることは、時期尚早であるリスクを伴うだろう。6月の初回利下げは適切かもしれないが、その後については慎重なアプローチをとるべきだ。十分な時間をかけて何が起きているかを見極めるべきだと語った。 【スロベニア銀行 バスレ総裁】 労働市場は引き続き非常に強いが、賃金に過剰な動きは見られず、インフレの数字は期待に沿っている。ECBの現在のデータに依存するアプローチに満足している。大きなサプライズがない限り、6月は利下げに合理的で現実的な時期だ。だが、その後にどうなるかは断言できない。自分はさまざまな可能性にオープンだが、さらなる情報を待ちたいと語った。 【FRB ボウマン理事】 今年4月までのコア消費者物価指数の平均は年率ベースで4.3%上昇と、昨年下期の平均を大きく上回っており、当面はインフレの高止まりが続くと見込んでいる。政策金利が維持されれば、インフレはさらに鈍化するというのが引き続き基本シナリオだが、この見通しには多くの上振れリスクがある。 一方、労働市場のバランス改善に向けた進展が鈍っている。旺盛なサービス需要、移民の増加、継続的な労働市場の引き締まりにより、コアサービスインフレ率が高水準に張り付く恐れがあると語った。 |

③トレード

USD/JPY_1H 今週は2回トレードを行いました。チャートの通り先週高値の1ラインと1.25ラインで売りを仕掛けました。週当初から週始値は割ると予想していたので、読み通りの展開。1ラインのポジは0.75ラインで撤退し、1.25ラインについては0.5ラインを割り、下弦の線で支えられ反転したため利確しました。

今週は2回トレードを行いました。チャートの通り先週高値の1ラインと1.25ラインで売りを仕掛けました。週当初から週始値は割ると予想していたので、読み通りの展開。1ラインのポジは0.75ラインで撤退し、1.25ラインについては0.5ラインを割り、下弦の線で支えられ反転したため利確しました。

その後、1ラインまで戻し週始値と同じ値で引けとなっています。来週序盤の展開が気になる所です。

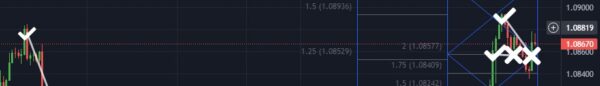

EUR/USD_1H こちらも2回トレードを行っていますが、私の手法としては例外的なトレードです。基本的には2ラインを超える場合は過度な圧力があるのでトレードしません。しかしながら、今回の場合は前週の高低差が狭いためもう一段ないし二段、レンジを広めています。

こちらも2回トレードを行っていますが、私の手法としては例外的なトレードです。基本的には2ラインを超える場合は過度な圧力があるのでトレードしません。しかしながら、今回の場合は前週の高低差が狭いためもう一段ないし二段、レンジを広めています。

2ラインと2.5ラインでそれぞれ売りを仕掛けていますが、ここで仕掛けた理由は過去のチャートにあります。4時間足で広げてみると下記の通りです。 4/9の高値で、当時ですが売りを仕掛けています。そのため、今回のトレードに至ったわけです。

4/9の高値で、当時ですが売りを仕掛けています。そのため、今回のトレードに至ったわけです。

大した利益ではないですが、今後の展開を見極めていきたいですね。

やっと1000万まで持ち直しました。下記の記事でもある通り方向性ではあると思いますが、数週間と言うのが気になります。

ビットコイントレーダー、売り圧力緩和で7万4000ドル台への上昇を予想

By CoinDesk JAPAN

以上が今週のリポートです。

もし他に取り上げて欲しい通貨がありましたらコメント頂ければ検討いたします。

最後までご覧いただきありがとうございます。

ブログ村へ登録していますのでポチっとして頂けると幸いです。

それではアデュー♪

※当ブログの内容は正確性・適切性・完全性を表明又は保証するものではありませんので、投資に関してはご自身のご判断で宜しくお願いいたします。

コメント